来源:乐视足球高清直播 发布时间:2024-04-21 04:12:59

原标题:砂石骨料成为多家水泥企业高毛利业务领域,近80%利润率暴利“一发不可收拾”

从近期各大水泥集团公布中报数据分析来看,受到成本上涨、限电限产、疫情等原因,高利润的时代已经一去不复返。水泥市场发展已确定进入瓶颈期,水泥企业慢慢的开始“另寻出路”,开辟新的利润增长点,特别是砂石骨料慢慢的变成了企业增长最快的高毛利业务领域。

海螺水泥董事长在近期的业绩发布会上明确新的发展思路主要是聚焦在全产业链发展,非常好的切入点是骨料,并且很容易延伸到商混。通过行业龙头的发展就能看出整个行业的走向,争抢骨料市场成为未来水泥企业的新重点。

也正因砂石骨料盈利水平高,央企国企和水泥企业纷纷加码布局。近年来由于骨料价格持续上涨,毛利率普遍在50%以上,吸引了大量企业积极抢滩砂石骨料市场,包括砂石企业、水泥企业、建筑企业、混凝土企业、采矿企业、水电企业、城司等,在新一轮的砂石产业布局中,具备资源和资金优势的水泥集团慢慢的变成为主角。

骨料资源属性带来高盈利壁垒,区域间有明显分化。一方面,2016~2019年由于环保等因素关停大量小矿山,在淘汰落后产能的同时、新增产能补充不及时,矿山数量和砂石产量明显减少,造成骨料供需短期失衡,价格大大上涨。全国砂石骨料均价从2016年的46元/吨涨至2020年的100元/吨以上。海螺水泥骨料毛利率从2016年的46%升至2021年的68.34%;华新骨料业务毛利率从2016年的37.5%上涨至2021年的65.6%;上峰水泥2021年砂石骨料毛利率高达79.92%……

另一方面,区域供需不平衡和超短的运输半径构筑的区域壁垒未变,并且能源价格持续上涨带来公路运费提升也进一步缩短运输半径,强化骨料区域资源属性,骨料的区域供需不平衡使得各区域有明显价差,经济较发达的东部沿海地区骨料盈利强于西部。

近年来水泥行业产能过剩情形愈发严重,叠加“双碳”政策推进,各大水泥公司开始聚焦全产业链发展,首当其冲的就是发展骨料继而延伸至商混、装配式建筑以及水泥制品行业。同时发展新材料、新能源在碳转化上做文章。

近期20多家水泥上市公司陆续发布了2022年半年报,从报告内容可见,有喜有忧。喜的是延伸产业链渐成水泥企业第二成长曲线,忧的是主业水泥业绩承压,下行趋势明显。

天山水泥主拥有熟料产能3.2亿吨、商混产能4.2亿方、骨料产能1.9亿吨。上半年公司业绩主要来自于水泥及商品混凝土、骨料的生产销售,骨料销量同比大幅度增长,效益同比增长。

2022年1-6月,天山水泥销售水泥11,024万吨,同比下降17.80%;销售熟料1,683万吨,同比下降12.57%;销售商混3,759万方,同比下降23.13%;销售骨料5,052万吨,同比增长49.46%。

做强骨料方面,天山股份指出,目前天山水泥是国内储备资源量最大的企业,包括已建成的和在建的商混产能是国内规模相对较大的,下一步要增强骨料业务的竞争力、盈利能力,在骨料业务的布局上、发展模式上、在骨料业务和商混业务、水泥业务一体化经营体制模式上做创新;在精细化管理上下功夫,来提升骨料业务整体的盈利和竞争力。

海螺水泥2022年中报显示,报告期内新增熟料产能240万吨,新增水泥产能325万吨,新增骨料产能870万吨,新增商品混凝土产能300万立方米,新增光伏发电装机容量37MW。截至报告期末,海螺水泥熟料产能2.72亿吨,水泥产能3.87亿吨,骨料产能7450万吨,商品混凝土1770万立方米,光伏发电装机容量237MW。海螺水泥9月16日在互动平台表示,上半年骨料外销约1700万吨。

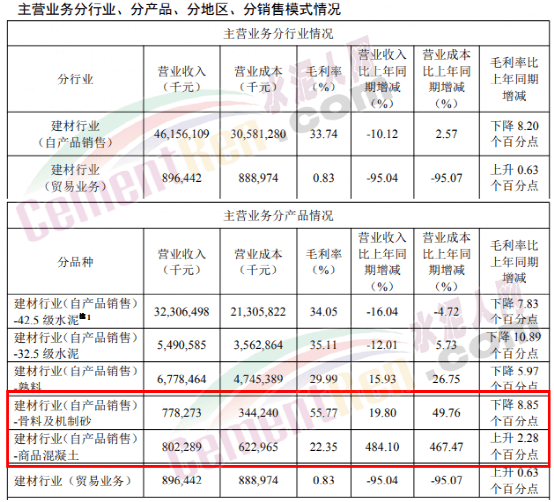

报告期内,42.5级水泥毛利率同比上升2.03个百分点,32.5级水泥毛利率同比下降1.84个百分点,熟料毛利率同比上升6.72个百分点;其中集团自产品42.5级水泥毛利率、32.5级水泥毛利率、熟料毛利率同比分别下降7.83个百分点、10.89个百分点、5.97个百分点。骨料及机制砂综合毛利率为55.77%,同比下降8.85个百分点;商品混凝土综合毛利率22.35%,同比上升2.28个百分点。

金隅集团绿色建材板块,是全国建材行业领军企业,全国第三大水泥产业集团,京津冀最大的绿色、环保、节能建材生产供应商之一。公司以水泥为核心,形成混凝土、墙体及保温材料、装配式建筑体系及部品、家具木业等上下游配套的完整建材产业链和装饰装修、建筑规划设计、装配式建筑总承包等产品及服务内在联动机制,形成了全产业链协同发展格局。

目前水泥熟料产能约1.1亿吨、水泥产能约1.8亿吨,预拌混凝土产能约5400万立方米,骨料产能5900万吨(含在建),助磨剂、外加剂产能约24万吨;危废、固废年处置能力近500万吨(含建筑垃圾)。

2022年上半年,由于外部宏观形势严峻,华新水泥实现水泥及商品熟料销量2932.72万吨,同比下降21.5%。得益于前瞻性地大力实施一体化发展的策略,实现骨料生产量3660万吨,同比增长83%;实现混凝土销售600.61万方,同比增长78.89%;各类废弃物接收量达到174万吨,同比提升6%。

盈利能力方面,水泥业务因销量下滑、燃料及动力成本大幅度上升等问题造成生产所带来的成本上升47元/吨(21.9%),导致吨毛利下滑16元/吨至89元/吨;非水泥业务方面,骨料业务吨毛利因销售均价下滑6元/吨至31元/吨,混凝土业务因销售价格下降20元/方及成本上升17元/方,而导致毛利下降至59元/方。受骨料、混凝土销量增长因素的影响,非水泥业务上半年EBITDA贡献占比已达35%。

华新水泥在2022年半年度业绩说明会上提及,亿吨机制砂产线在调试试生产阶段,预计近期将会对华新水泥营收有所贡献。全部投产后,华新水泥将累计骨料年产能近2亿吨,并向年产3亿吨的目标发起冲击。

上峰水泥上半年销售砂石骨料768万吨,比上年同期上升236万吨,同比增长44.36%。上半年公司水泥产品售价前高后低,单位平均售价同比上涨8.84%,但水泥产品单位成本同比上升32.13%,主要是煤炭价格同比大幅度上升影响。

骨料业务要做大,取决于砂石骨料矿山资源获取能力,而背后考验公司已有矿山资源储量、资金实力、矿山运营管理能力、背景背书;骨料业务要做强,取决于砂石骨料矿山区位布局优势、运输优势、产业链协同优势等,水泥行业头部企业势在必行……

声明:本公众号部分文章资料和素材来自于网络,仅供学习交流,无意侵权,如有冒犯请联系我们删除,感谢理解。返回搜狐,查看更加多